Die DHB Bank bietet ihren Kunden aktuell mehrere Festgeldkonten, mit denen Zinsen von bis zu 1,5 Prozent p.a. erzielt werden können (Stand Juli 2016). Zur Auswahl stehen dabei acht verschiedene Laufzeiten, so dass die Anlage relativ flexibel gestaltet werden kann. Dazu trägt auch ein moderater Mindestanlagebetrag in Höhe von nur 2.500 Euro bei. Darüber hinaus können alle Vorteile einer Festgeldanlage genutzt werden, insbesondere Sicherheit und garantierte Rendite.

Darüber hinaus spielen aber auch weitere Faktoren eine Rolle, wenn es darum geht, wie komfortabel ein solches Angebot eingeschätzt werden kann. Daher haben wir uns auch mit Kriterien wie Service und Bedienungskomfort eingehend beschäftigt. Was unser DHB Bank Test in diesem Zusammenhang zu Tage befördert hat, können Sie in den nun folgenden Abschnitten nachlesen.

Jetzt zu KlarnaZentrale Infos zum Festgeld der DHB Bank

Während wir uns in dem Erfahrungsbericht allen Details rund um das Festgeldangebot der DHB Bank widmen, können Sie sich zunächst einen Überblick über die wichtigsten Fakten rund um dieses Angebot verschaffen.

- Acht Festgeldkonten mit Laufzeiten zwischen drei Monaten und fünf Jahren

- Zinsen zwischen 0,6 Prozent und 1,5 Prozent p.a. (Stand Juli 2016)

- Minimale Anlagesumme in Höhe von 2.500 Euro

- 100 prozentige Sicherheit der Einlagen bis 100.000 Euro durch niederländische Einlagensicherung

- Keine Gebühren

Diese Konditionen bekommen die Kunden bei der DHB Bank

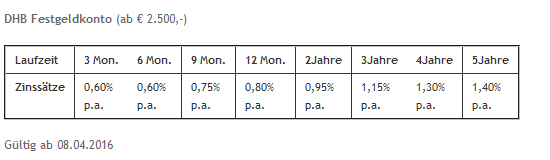

Am Anfang unseres DHB Bank Tests möchten wir uns etwas ausführlicher mit den Konditionen beschäftigen, welche die Anleger bei dem Angebot für Festgeld erwarten können. Grundsätzlich haben unsere Erfahrungen gezeigt, dass auch mit Festgeld eine akzeptable Flexibilität erreicht werden kann. Dies wird bei der DHB Bank dadurch gelöst, indem ein breites Spektrum an Laufzeiten zur Auswahl steht. Dabei kann mit einer Anlagedauer von nur drei Monaten bereits ein Zinssatz von 0,6 Prozent erzielt werden. Auch bei der fest vereinbarten Anlagesumme von sechs Monaten gibt es diesen Zinssatz. Bei neun Monaten bietet die DHB Bank 0,75 Prozent. Ab einer Anlagedauer von einem Jahr kann bereits von 0,9 Prozent profitiert werden. Danach steigen die verfügbaren Anlagezeiträume schrittweise um ein Jahr bis zur maximalen Anlagedauer von fünf Jahren. Die verfügbaren Zinssätze steigen dabei um ca. 0,2 Prozentpunkte je zusätzlichem Jahr Laufzeit und erreichen bei fünf Jahren ein Niveau von 1,5 Prozent. Als sehr flexibel kann das Angebot der DHB Bank auch deswegen genutzt werden, weil mit einem Mindestanlagebetrag von 2.500 Euro je Konto eine recht niedrige Einstiegshürde besteht. Somit kann das Geld prinzipiell auch auf mehrere Festgeldkonten verteilt werden, um Flexibilität und sichere Rendite in eine für den Kunden optimale Balance zu bringen.

Jetzt zu KlarnaSelbstverständlich handelt es sich bei dem Angebot der DHB Bank um ein kostenloses Produkt, bei dem keinerlei Gebühren rund um die Kontoführung erhoben werden. Die Auszahlung der Zinserträge erfolgt am Ende der Laufzeit gemeinsam mit dem angelegten Guthaben. Dieser Schritt erfolgt automatisch und muss nicht extra durch den Sparer beauftragt werden, wie es etwa bei der Crédit Agricole oder bei der Ferratum Bank der Fall ist. Ein Abzug der Abgeltungssteuer erfolgt nicht und auch eine Quellensteuer muss nicht bezahlt werden. Der Kunde ist für die Versteuerung seiner Zinserträge selbst verantwortlich. Alles in allem können die Kunden nach unserer Erfahrung bei der DHB Bank ein attraktives und gut gestaffeltes Angebot an Festgeldkonten nutzen.

Bonus wird nicht angeboten

Wer sich auch nur ansatzweise mit den Angeboten und Möglichkeiten beschäftigt, die der deutsche Markt im Bereich der Festgeldanlage bietet, wird schnell feststellen, dass hier eine sehr große Vielfalt herrscht. Nicht nur große und bekannte Banken, sondern auch sehr viele kleinere Institute aus dem In- und Ausland bieten verschiedene Produkte an. Diese Vielfalt bringt es mit sich, dass zwischen den Anbietern ein dynamischer Konkurrenzkampf herrscht. Da es den Banken aber immer schwerer fällt, sich über Zinsen abzuheben, werden immer öfter auch Prämien und Bonusangebote eingesetzt, um neue Kunden auf sich aufmerksam zu machen. Dies ist aus der Sicht der Kunden in den meisten Fällen ambivalent zu bewerten. Zum einen bieten sich mit den Bonusangeboten interessante Zusatzeinnahmen, auf der anderen Seite wird ein rationaler Vergleich mitunter schwieriger.

Denn viele Angebote, die im Zusammenhang mit einem Bonus angeboten werden, bieten den einen oder anderen versteckten Nachteil. So haben unsere Erfahrungen gezeigt, dass einige Banken mit Boni um neue Kunden werden, bei denen auf den Zinsertrag am Ende eine Quellensteuer erhoben wird. Anleger sollten also genau nachrechnen, mit welchem Angebot sie im Endeffekt wirklich günstiger fahren. Im Falle der DHB Bank wird allerdings gar kein Bonus angeboten, so dass allein aufgrund der nackten Konditionen verglichen und entschieden werden kann. Nach unserer Erfahrung handelt es sich auch ohne zusätzlichen Bonus um ein faires und attraktives Angebot.

Jetzt zu KlarnaBester Standard bei der Einlagensicherung

Bei der Festgeldanlage handelt es sich um ein Produkt, welches vor allem sicherheitssensible Kunden wählen. Die Anleger erwarten also zunächst, dass kein Kursrisiko einkalkuliert werden muss, wie es etwa bei Aktien der Fall ist. Darüber hinaus gehört es zu einem soliden Festgeldangebot, dass präzise vereinbart wird, zu welchem Zeitpunkt mit welchem Zinsertrag gerechnet werden kann. Diese Sicherheit kann der Anleger selbstverständlich auch bei der DHB Bank erwarten. Darüber hinaus geht es im Zusammenhang der Bewertung der Sicherheit einer Anlage auch darum, das allgemeine Ausfallrisiko zu bewerten.

Bis zu einem Anlagebetrag von 100.000 Euro kann dieses Risiko für Anleger bei der DHB Bank als nahezu null bewertet werden. Sollte das Institut tatsächlich einmal in wirtschaftliche Schwierigkeiten geraten und in der Folge Insolvenz anmelden müssen, können sich die Kunden darauf verlassen, dass ihre Einlagen bis zu diesem Betrag sicher sind. Denn das Institut ist wie alle Banken mit Sitz in einem Staat der Europäischen Union zur Teilnahme an einer Einlagensicherung verpflichtet. Damit gehört eine Festgeldanlage bei der DHB Bank zu den sichersten Anlageformen, die es gibt.

Kontoeröffnung lässt sich schnell erledigen

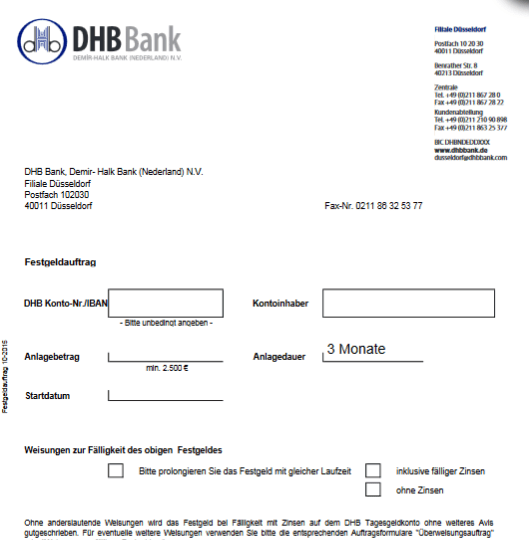

In Bezug auf die Kontoeröffnung haben die Kunden der DHB Bank verschiedene Möglichkeiten. Bei identischen Konditionen bei Laufzeiten und Zinsen kann das Festgeld auf einem herkömmlichen aber auch auf einem Online Konto angelegt werden. Während das herkömmliche Festgeldkonto mit einem Formular eröffnet wird, welches im PDF Format von der Internetseite der Bank heruntergeladen werden kann, bedarf es für das Online Konto eines Accounts für das Online Banking. Es ist also zunächst notwendig, sich als Kunde bei der DHB Bank zu registrieren. Auch dafür muss aber ein entsprechendes Formular heruntergeladen, ausgefüllt und persönlich unterschrieben werden. Mit dem Postident Verfahren wird das Online Konto legitimiert. Der Kunde erhält durch die DHB Bank die Unterlagen und Zugangsdaten für seinen Account und kann nun aus dem Angebot der Bank das passende Festgeldkonto wählen und Geld auf dieses überweisen. Im Falle des herkömmlichen Kontos erfolgt auch jede weitere Kontoeröffnung mittels eines Formulars.

Jetzt zu KlarnaKundenservice macht zuverlässigen Eindruck

Zwar handelt es sich bei der DHB Bank um eine niederländische Bank. Diese verfügt aber in Deutschland über eine Niederlassung, so dass auch ein Support in deutscher Sprache in Anspruch genommen werden kann. Zwar ist es nach unserer Erfahrung eher unwahrscheinlich, dass hierfür tatsächlich ein Grund besteht. Sollten jedoch Probleme oder Fragen auftauchen, kann entweder per Telefon oder auch per Email bequem Kontakt aufgenommen werden. Erreichbar ist der Service zu den Geschäftszeiten der Bank. Diese sind montags bis freitags zwischen 08.00 Uhr und 17.30 Uhr. Alternativ bietet die Bank auch einen FAQ Bereich, über den sich die meisten allgemeinen Fragen klären lassen.

Bedienung ist sehr einfach

In Bezug auf Festgeld ist bei der Verwaltung grundsätzlich nur wenig Aufwand nötig. Sobald der Online Account eingerichtet wurde, kann das entsprechende Angebot mit wenigen Klicks gewählt werden. Nach Ablauf der vertraglich vereinbarten Laufzeit wird das Geld und der Zinsertrag automatisch auf das Referenzkonto zurück überwiesen. Von dort aus kann es entweder in neue Festgeldanlagen transferiert oder auch auf das private Girokonto des Kunden überwiesen werden.

Weitere Angebote der DHB Bank

Kunden der DHB Bank können auch neben dem hier beschriebenen Festgeld aus einer Reihe von Produkten wählen. So bietet das Institut auch ein Tagesgeldkonto an, bei dem derzeit ein Zinssatz in Höhe von 0,45 Prozent gilt. Außerdem bietet die DHB Bank mit ihrem Produkt FestgeldOnline Flex ein dem Festgeld ähnliches Anlageprodukt, bei dem das Geld ebenfalls für eine bestimmte Laufzeit angelegt wird. Die Rendite besteht dabei aus einem garantierten Zins und einem Bonuszins, der in Abhängigkeit zur Marktentwicklung gewährt wird. Neben der Geldanlage können die Kunden bei der DHB Bank auch die Möglichkeit in Anspruch nehmen, einen günstigen Ratenkredit online zu beantragen. Das Angebot richtet sich ausschließlich an Privatkunden. Ein Girokonto kann darüber hinaus nicht genutzt werden.

Jetzt zu KlarnaVor- und Nachteile der DHB Bank

Vorteile

- Breit gestaffelte Angebot an Festgeldkonten

- Acht verschiedene Laufzeiten zwischen drei Monaten und fünf Jahren

- Zinsen bis 1,5 Prozent p.a. (Stand Juli 2016)

- Keine Gebühren

- Mindestanlage von 2.500 Euro

- Einlagensicherheit bis 100.000 Euro

Nachteile

- Keine

Fazit – Viele Möglichkeiten bei der DHB Bank

Die niederländische DHB Bank bietet ihren Kunden ein komfortables Spektrum an Festgeldkonten. Flexibel sind die Kunden dabei, weil insgesamt acht unterschiedliche Laufzeiten zur Verfügung stehen. Dabei kann das Geld mit den verfügbaren Laufzeiten von drei, sechs und neun Monaten auch sehr kurzfristig angelegt werden. Das Institut betreibt eine Niederlassung in Deutschland und bietet daher auch einen deutschsprachigen Kundenservice an. Durch die Teilnahme am niederländischen Einlagensicherungsfond sind die Guthaben der Kunden bis 100.000 Euro geschützt.