Wenn man sich die Börsencharts anschaut sieht man, dass die Kurve nie linear verläuft. Es gibt immer wieder Ausbrüche nach oben und unten. Diese Ausbrüche werden Swings genannt. In den folgenden Abschnitten wollen wir klären, was das eigentlich ist, wie Swing Trading funktioniert und einzelne Strategien aufweisen. Zusätzlich wollen wir diese Vorgehensweise des Tradings sowohl Anfängern, als auch den alten Hasen im Trading schmackhaft zu machen.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Was ist Swing Trading eigentlich?

Zuerst einmal ist Swing Trading das Handeln mit Kursschwankungen. Dabei ist der Zeitraum immer relativ kurz (also meist innerhalb weniger Stunden bis maximal Tagen). Die Positionsauswahl erfolgt mithilfe der Chartsignale.

Swing Trading nutzt gezielt kleine Auf- und Abwärtsbewegungen und kann dementsprechend in allen Marktphasen praktiziert werden. Dabei wird zwischen Bärenmärkten und Bullenmärkten unterschieden. Bärenmärkte sind langanhaltend sinkende Kurven, was zu einem verstärkten Traden auf der Shortseite führt. Diese Märkte werden auch als Baisse bezeichnet. Bullenmärkte sind anhaltend steigende Kurven, was zu einem verstärkten Traden auf den Longtrails führt. Diese Märkte werden auch als Hausse bezeichnet. Beide Begriffe kommen aus dem Französischen.

Swing Trading ist keine Trendfolgestrategie

Anders als bei der Trendfolgestrategie, ist der Trader beim Swing Trading nicht auf eine länger anhaltende Bewegung in die richtige Richtung angewiesen. Er muss darauf auch nicht warten. Die wechselseitige Positionierung von Long und Short macht flexibel und kann vor allem auch in Seitwärtsmärkten genutzt werden. Die genauen Einstiegspunkte sind durch kurzzeitige charttechnische Signale festgelegt. Hat man diese im Blick und weiß, wie man sie lesen muss, geht das Swing Trading gut von der Hand.

Den Trader selbst interessieren weder die Grundlagen der Firma, noch die verkauften Produkte, noch den Unternehmensnamen. Ihn interessiert nur das Spiel zwischen Angebot und Nachfrage und wie er damit arbeiten und Geld verdienen kann.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Wie funktioniert Swing Trading?

Swing Trader kaufen nicht prozyklisch, sondern antizyklisch und nutzen so eine Korrekturphase innerhalb eines übergeordneten Trendmusters aus. Das bedeutet, dass der Trader versucht, von der Rückkehr des Kurses zum Normalzustand, etwa einem übergeordneten Trend, zu profitieren. Die Haltedauer hängt hier vom Zeitrahmen ab. Da Swing Trading in allen Marktphasen praktiziert werden kann, wird versucht, an der Kurssteigerung einer Aktie bei Erreichen einer wichtigen Unterstützungsmarke zu partizipieren.

Die Auswahl der Positionen wird mit Hilfe kurzfristiger Chartsignale vorgenommen. Diese werden Widerstände und Unterstützungen genannt und können anhand des Tages- oder Wochencharts abgeleitet werden. Der Trade wird dann eingegangen, wenn die Marke erfolgreich getestet wurde und das gehalten hat, was sie versprochen hat. Der Kauf wird durch einen Stop Loss gegen hohe Verluste abgesichert. Um Swings zu identifizieren kommen ausschließlich die Charttechnik, Candelstick-Formationen oder technische Indikatoren zum Einsatz, wobei meist zwei der Ansätze individuell kombiniert werden können.

Die Vor- und Nachteile des Swing Tradings auf einen Blick

Beim Swing Trading gibt es verschiedene Vor- und Nachteile, die wir im Folgenden aufzeigen wollen. Da der Trader nicht nur auf Aufwärtsbewegungen der Swings angewiesen ist, sondern auch von Abwärtsbewegungen profitieren kann (Shortselling), ist diese Strategie sehr beliebt und wird am häufigsten verwendet. Dank der wechselseitigen Positionierung bleibt der Trader flexibel. Zusätzlich sind in fast allen Marktphasen Gewinne für alle Arten von Tradinginstrumenten möglich und besitzen eine hohe Trefferquote.

Allerdings sollte der Trader schon Im Vorhinein einiges an Erfahrung und Vorwissen mitbringen, um die verschiedenen Charttechniken sicher und bewusst einsetzen zu können. Denn die Diagramme müssen schnell und sicher überprüft werden können. Außerdem gilt das Swing Trading als riskanter und es ist umstritten, ob diese Strategie eine sicher Form des Tradings ist. Dazu können hohe Transaktionskosten anfallen, und auch die systematische Funktion ist noch nicht wissenschaftlich erwiesen.

+

|

–

|

Ist das Swing Trading etwas für alle Trader?

Definitiv ja. Allerdings sollten Einsteiger das ein oder andere beachten, genau wie Berufstätige beziehungsweise Feierabend Trader.

Kommen wir zunächst zu den Einsteigern. Diese sollten sich zuerst einmal gründlich informieren und, daraus resultierend, ihre eigene Strategienmischung finden. Da Anfänger und Einsteiger noch nicht genügend Erfahrung in den einzelnen Bereichen haben, sollte sich nicht nur auf eine Strategie verlassen, sondern eher eine Mischung verschiedener Strategien verwendet werden. Im Bereich des Swing Trading hilft es Einsteigern, wenn sie zu Beginn „starke“ Aktien kaufen, welche sich optimalerweise in einem Aufwärtstrend befinden, da genau dort die Chancen am größten sind, dass der nächste Zug des Marktes wieder in Richtung oben geht.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Und was ist mit den Fortgeschrittenen?

Swing Trading bietet sich hier ausgezeichnet als Möglichkeit an, neben der Arbeit noch profitabel zu traden. Allerdings ist es hier durchaus sinnvoll, die Positionen nicht immer über das Smartphone zu checken. Oftmals stellt sich der mobile Handel darüber etwas „fummelig“ dar. Das Traden mit einer Limit-Order ist anzuraten und gut machbar, um in aller Ruhe abends oder frühmorgens die eigenen Trades zu platzieren. Dadurch kommt der Trader nie in die Gefahr, hektische Entscheidungen treffen zu müssen.

In beiden Fällen sollten sich alte Hasen und Neuspunde erst gründlich Gedanken machen, bevor sie loslegen.

Der Ansatz nach Marc Rivalland

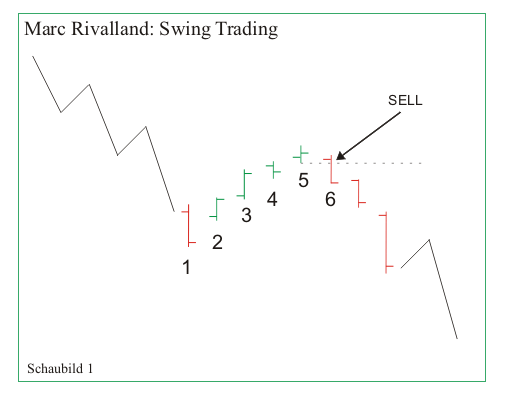

Zu den bekanntesten Ansätzen im Swing Trading zählt jener von Marc Rivalland. Rivalland eröffnet eine Swing Trading Position, wenn eine Gegentrendbewegung endet und der Primärtrend wiederaufgenommen wird. Eine Gegentrendbewegung umfasst mindestens drei Tage. Die Position wird eröffnet, sobald eine Vortagesspanne in Richtung des Primärtrends verlassen wird.

Durch ein einfaches Chartbeispiel wollen wir diese Strategie beschreiben und erklären.

Zuerst zeigt das Schaubild einen steilen Abwärtstrend. Es findet also ein gewaltiger Verkaufsdruck statt. Der Swing Tader wartet nun auf eine Gegentrendbewegung, die mindestens drei Up-Days dauert, um eine Position zu eröffnen. Am zweiten Tag markiert der erste Up-Day den Start der erhofften Gegentrendbewegung. Diese wird am dritten und vierten Tag fortgesetzt. Dazu kommt, dass am vierten Tag drei Up-Days dem Abwärtstrend entgegengekommen sind und somit die Mindestanforderung für eine Positionseröffnung erfüllt ist. Am fünften Tag wird eine Stop Sell Order durch den Trader gesetzt. Diese liegt unter dem Tagestief des vierten Tages, was bedeutet, dass die Order nicht ausgeführt wird und ein weiterer Up-Day gebildet wird. Am sechsten Tag wird erneut eine Stop Sell Order unter dem Tagestief des vergangenen Tages gesetzt. Diese wird jedoch ausgeführt. Zusätzlich wird die Position mit einem Stop Loss über dem Tageshoch des fünften Tages abgesichert.

Wenn dazwischen weitere Verlusttage oder Inside Days liegen, ohne dass das Swing Low von Tag 1 unterschritten wird, werden diese für die Zählung einfach ignoriert.

Ziel der Strategie ist es, den Einstieg in eine Trendbewegung nach einer Gegentrendbewegung zu finden.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Die Elliott Wave Theorie

Die Elliott-Wellen sind ein Mittel der technischen Analyse zur Vorhersage von Trends in Finanzmärkten. Die Theorie wurde in den späten 20ern von dem US-Amerikaner Ralph Nelson Elliott entwickelt. Elliott versuchte damit psychologische Aspekte des Käuferverhaltens zu berücksichtigen. Auch diese Theorie ist, wie andere Instrumente der technischen Analyse, umstritten. Untersuchungen konnten belegen, dass eine Voraussage von Kursentwicklungen nicht möglich ist.

Trotz alle dieser Widerstände wollen wir diese Theorie kurz vorstellen, da sie doch einige wichtige Informationen für den Trader birgt:

Mit Wellen zum Erfolg

Kleinere Korrekturen sind innerhalb eines Trends als Wellen bekannt. Darin versuchen Trader ihre Positionen aufzustocken. Diese Theorie besteht aus fünf Wellen, die von Swing Tradern gezählt werden, um zu wissen, wann ein Trend endet und somit ein neuer beginnt.

- Erste Welle: das Ende eines Trends in die entgegengesetzte Richtung (hervorgerufen durch eine Konsolidierungsphase, einem Markt Reversal, oder einem Breakout)

- Zweite Welle: für einen Trader die ideale Phase um in den Markt einzutreten (Pull-Back genannt, dabei verkauft oder kauft der Trader und hofft, dass es sich um den Start eines zweiten Trends handelt)

- Dritte Welle: oft die größte Welle, Pull-Back und 5. Welle markieren das Ende eines Trends vor einer größeren Korrektur

- Vierte Welle: enttäuschend für die, die zu spät eingestiegen sind, da sich die Aktie nur sehr langsam vom Fleck bewegt. Allerdings ist diese Welle ein Indikator dafür, dass der Trend nun fast vorbei ist

- Fünfte Welle: diese Welle ist eher adynamisch. Das zeigt das letzte verzweifelte Kaufen, bevor der Trend nach unten wandert.

Zusammenfassend lässt sich sagen, dass sich ein Einstieg in den neuen Trend nur während der ersten beiden Wellen lohnt.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Fazit

Swing Trading ist das Handeln mit Kursschwankungen, also dem Ausbruch auf einem Chart. Der Zeitraum dieser Handlungen ist immer relativ kurz. Chartsignale geben Hinweise auf eine mögliche Positionierung, diese sind sehr flexibel. Diese Strategie nutzt gezielt die kleinen Auf- und Abwärtsbewegungen. Dementsprechend kann sie in allen Marktphasen praktiziert werden. Swing Trader kaufen antizyklisch und nutzen so eine Korrekturphase innerhalb eines übergeordneten Trendmusters aus.

Trotz aller Kritik, ist es sowohl Anfängern, als auch den Profis möglich, nach Feierabend noch ein gutes Geschäft zu machen. Das setzt allerdings eine gründliche Recherche über Vor- und Nachteile voraus, aber auch ein bisschen Geduld, sowie das Wissen über die einzelnen Risiken innerhalb der Strategie.