Auf die Erträge aus dem Handel mit Währungen müssen Sie als Trader in Deutschland Steuern zahlen. Fällig wird an dieser Stelle die Abgeltungssteuer, die als Pauschale in Höhe von 25 Prozent von Ihren Gewinnen abgezogen wird. Bei einzelnen Brokern wird dies automatisch erledigt, bei anderen Anbietern sind Sie als Trader selber in der Pflicht. Es ist alleine daher mehr als ratsam, sich entsprechend zu informieren und sich ein Bild darüber zu machen, wie die Besteuerung funktioniert. Im folgenden Text erhalten Sie einen umfassenden Überblick und können auf diese Weise einfach erkennen, ob und wenn ja wie Sie Steuern für Ihre Erträge aus dem Forex Handel selber abführen müssen.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Es gibt für Sie als Trader bei der Besteuerung der Forex Gewinne einiges zu beachten und vor allem als Anfänger kann man hierbei schnell den Überblick verlieren. Denn vor allem bei Brokern mit Sitz im Ausland sind Sie als Trader selber dafür verantwortlich, dass die Gewinne aus dem Forex Handel versteuert werden. Dies geschieht über Ihre Einkommenssteuererklärung. Welche Aspekte für Sie dabei wichtig sind und in welchen Fällen Sie keine oder weniger Steuern auf Erträge aus dem Handel mit Währungen zahlen müssen, erfahren Sie in den nachfolgenden Erläuterungen.

Die Abgeltungssteuer für Forex Gewinne und Ihre Aufgaben dabei

Grundsätzlich müssen Sie als Trader alle Gewinne aus dem Handel mit Devisen versteuern. Seit dem Jahr 2009 ist dies durch die Abgeltungssteuer pauschal mit 25 Prozent zu erledigen, wodurch alle Kapitalerträge besteuert werden. Auch Aktiengewinne oder Gewinne aus dem CFD Handel fallen unter diese Art der Besteuerung. Sind Sie bei einem Broker mit Sitz in Deutschland aktiv, wird die Abgeltungssteuer direkt vom Broker abgezogen und an das zuständige Finanzamt abgeführt. Das bietet für Sie in jedem Fall den Komfort, dass Sie als Trader nicht selber aktiv werden müssen. Die Erträge aus dem Handel mit Devisen müssen in der Einkommenssteuererklärung somit auch nicht mehr angegeben werden.

Allerdings sind nicht alle Trader damit glücklich, dass ein Viertel der Gewinne sofort nach Beendigung des Trades abgezogen wird. Denn dadurch ergibt sich vielfach ein Nachteil im Bereich der Liquidität und Sie können dieses Kapital nicht mehr für weitere Trades nutzen und investieren. Somit halten sich die Vorteile und Nachteile bei der automatischen Abführung der Abgeltungssteuer durch den Broker ungefähr die Waage. Zumindest können Sie es nicht vergessen, die Erträge in der Steuererklärung mit aufzuführen, was in jedem Fall als Vorteil zu werten ist. Dadurch lauern nämlich vielfach Risiken für Trader.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Forex Steuern: Zahlungen bei Gewinnen aus dem Forex Handel bei ausländischen Brokern

Bei Forex Brokern, die ihren Sitz im Ausland haben, läuft die Versteuerung ein wenig anders. In diesem Fall können Sie während des Jahres von höherer Liquidität profitieren und auch Ihre Gewinne weiterhin für das Trading einsetzen. Die Abgeltungssteuer müssen Sie am Ende des Jahres dann eigenständig abführen und die Gewinne aus dem Forex Handel dafür in der Steuererklärung aufführen. Dafür steht ein entsprechendes Formblatt bereit, sodass dies kaum einen Aufwand erfordert. Der Broker selber wird keine Steuern an das Finanzamt in Ihrem Namen abführen, wie es bei Anbietern aus Deutschland praktiziert wird.

Dies hat allerdings auch ein Risiko: Denn Sie könnten es zum Beispiel vergessen, die Gewinne aus dem Handel mit Währungen in der Einkommenssteuer zu erwähnen. In diesem Fall machen Sie sich schnell der Steuerhinterziehung strafbar und können entsprechend strafrechtlich belangt werden. Aus diesem Grund sollten Sie als Trader auf jeden Fall daran denken, die Gewinne aus dem Forex Handel bei der Erklärung Ihrer Einkommenssteuer anzugeben. Nur so sind Sie auf der sicheren Seite und brauchen keine Verfolgung durch die Justiz fürchten. Bei Brokern in Deutschland spielt dies für Sie keine Rolle, da die Steuern durch den Anbieter abgeführt werden.

Die Kirchensteuer und der Solidaritätszuschlag im Bezug auf die Forex Gewinne

Als Mitglied der Kirche müssen Sie in Deutschland auch Kirchensteuer zahlen, die sich anhand Ihres Einkommens errechnet. Daher gilt auch, dass Sie auf Forex Gewinne Kirchensteuer zahlen müssen, da diese zu Ihrem Einkommen dazugehören. Die Kirchensteuer wird ebenso wie die Abgeltungssteuer zusammen mit der Einkommenssteuer abgezogen und unterscheidet sich mitunter abhängig davon, welcher Kirche Sie angehören. Sind Sie kein Kirchen-Mitglied muss die Kirchensteuer von Ihnen auch nicht gezahlt werden, sodass von Ihren Forex Gewinnen am Ende mehr übrig bleibt und Sie einen höheren Reingewinn behalten können.

Neben der Kirchensteuer wird auf Forex Erträge auch der Solidaritätszuschlag – kurz Soli genannt – fällig. Nach der deutschen Wiedervereinigung wurde der Soli eingeführt und muss seitdem in Höhe von 5,5 Prozent der Steuer bezahlt werden. Somit werden von Ihren Gewinnen aus dem Handel mit Währungen nicht nur die 25 Prozent der Abgeltungssteuer abgezogen, zusammen mit dem Solidaritätszuschlag sind es insgesamt schon knapp 30 Prozent der Erträge, die Ihnen am Ende nicht zur Verfügung stehen. Je nach Höhe Ihrer Gewinne aus dem Forex Handel kann es sich so ergeben, dass Ihnen nur eine deutlich geringere Summe zur freien Verfügung steht. Darüber sollten Sie sich bereits vor dem Einstieg in den Handel informieren, sodass es letztlich keine negativen Überraschungen gibt.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Geringere Steuerbelastung durch den Sparer-Pauschbetrag

Die zu erwartende Steuerlast durch die Abgeltungssteuer können Sie als Trader aber auch recht einfach reduzieren. Möglich macht dies der Sparer-Pauschbetrag, durch den Sie eine Freigrenze haben. Bis zu 801 Euro dürfen Sie als Alleinstehender somit im Jahr an Gewinnen erzielen, die nicht versteuert werden müssen. Ehepaare, die zusammen veranlagt werden, haben einen Pauschbetrag von 1.602 Euro frei, die jährlich keiner steuerlichen Veranschlagung unterliegen. Genauere Details oder Möglichkeiten bekommen Sie zudem bei Ihrem Steuerberater oder auch beim zuständigen Finanzamt.

Der Sparer-Pauschbetrag kann sich vor allem lohnen, wenn Sie nur geringe Gewinne aus dem Handel mit Währungen erzielen, die unter 1.000 Euro liegen. Dann müssen nämlich maximal 200 Euro versteuert werden, wodurch sich für Sie ein klarer Vorteil ergibt. Sie müssen aber auch bedenken, dass der Pauschbetrag auf alle Erträge angerechnet wird, nicht nur auf die Gewinne aus dem Forex Trading. Einzig und allein sollten Sie sich somit nicht bei den Forex Steuern auf den Freibetrag verlassen, zudem ist es ratsam, sich professionell beraten zu lassen. Nur so können Sie rechtliche Grauzonen oder Fallstricke erkennen und dementsprechend auch umgehen.

Forex Steuern: korrekte Berechnung bei Forex und CFDs

Bim Handel mit CFDs bietet sich für Sie aus steuerlicher Sicht noch ein zusätzlicher Vorteil. Beim CFD Trading genießen Sie die Option, Verluste und Gewinne gegeneinander aufzurechnen. Machen Sie also hohe Verluste, können Sie diese angeben und müssen somit auf die Gewinne geringere Steuern zahlen. Dies kann sich für Sie in jedem Fall lohnen, da Sie die anfallende Steuerlast auf diese Weise drücken können.

Jetzt zu Trive 64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.Forex Steuern Fazit: Die Abgeltungssteuer auf Forex Gewinne zahlen Sie in jedem Fall

Insgesamt ist die Besteuerung von Forex Gewinnen für Sie sicherlich leicht nachvollziehbar und verständlich. Pauschal werden alle Ihre Gewinne aus diesem Bereich mit 25 Prozent durch die Abgeltungssteuer besteuert, wodurch sich für Sie ein geringerer Gewinn ergibt. Die Abführung der Steuer hängt davon ab, bei was für einem Forex Broker Sie aktiv sind. Deutsche Broker erledigen die Abführung an das Finanzamt direkt und sofort nach Abschluss eines Trades. Somit steht Ihnen weniger Kapital für den Handel bereit, Sie können die Erträge in der Einkommenssteuer aber auch nicht mehr vergessen. Hier werden Forex Gewinne dann nicht mehr aufgeführt.

Bei Brokern mit Sitz im Ausland müssen Sie die Abgeltungssteuer auf Forex Gewinne selber zahlen. Das geschieht jährlich dadurch, dass Sie die Erträge in der Einkommenssteuererklärung angeben. Geschieht dies nicht, machen Sie sich unter Umständen der Steuerhinterziehung strafbar.

Forex Broker, die Ihnen einen zuverlässigen Handel anbieten

An den Märkten finden Sie als Trader eine breite Auswahl an Brokern, bei denen Sie mit Währungen handeln können. Da ist es manchmal kompliziert, als Einsteiger einen Überblick zu erhalten oder sich zurechtzufinden. Daher finden Sie nachfolgend drei Forex Broker, die Ihnen einen umfangreichen und zuverlässigen Handel mit Währungen ermöglichen und auch Tipps zu den Forex Steuern geben. Dazu zählt zum Beispiel der Broker IG, bei dem Sie unter anderem von Webinaren profitieren können. Diese bringen Ihnen das Forex Trading schnell und einfach näher, sodass Sie höhere Gewinne erzielen können. Professionelle Rahmenbedingungen für den Forex Handel bekommen Sie hier ebenso geboten.

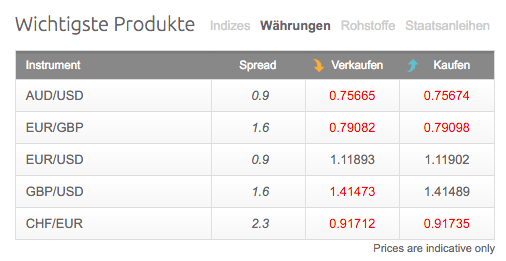

Beim Anbieter SVS FX können Sie als Trader ein kostenloses Demokonto nutzen und den Handel mit Währungen auf diese Weise einfach kennenlernen. Der Broker bietet weiterhin günstige Konditionen und ist somit für Ihr Trading sehr attraktiv. Eine Regulierung durch britische Behörden sorgt zusätzlich für viel Sicherheit und sorgt dafür, dass Sie entspannt am Forex Handel teilnehmen können. Zuletzt ist auch CMC Markets als Broker für den Forex Handel zu empfehlen. Niedrige Spreads machen das Trading attraktiv und tragen so dazu bei, dass Sie hohe Gewinne erzielen können. Außerdem bietet Ihnen CMC Markets ebenfalls die Möglichkeit, ein kostenfreies Demokonto für Simulationen zu verwenden.